نظریه داو (Dow Theory) چیست و چطور از آن در تحلیل تکنیکال استفاده کنیم؟

نظریه داو (Dow Theory) از انواع چهارچوبهای تحلیل تکنیکال است که براساس آموختههای چارلز هنری داو (Charles Henry Dow) درخصوص عملکرد بازار بهدست آمده است. داو از بنیانگذاران و ویراستارهای نشریهی وال استریت و همبنیانگذار شرکت پیشروی بورس آمریکا Dow Jones & Company بوده است.

نظریههای داو در زمان حیاتش و بهدست خودش ثبت و انتشار نیافت، بلکه پس از مرگش سایر نویسندگان اقدام به جمعآوری راهکارهای وی و تدوین آنها بهنام نظریهی داو نمودند. امروزه از این نظریه بهعنوان یکی از مفاهیم پایه در تحلیل تکنیکال بازارهای مالی سنتی و مدرن رمز ارزها استفاده میشود.

در مقالهی حاضر به توصیف و تشریح بخشهای متعدد این نظریه و مراحل مختلف استفادهی آن در بازارهای مالی خواهیم پرداخت. درکنار مفاهیم پایه، بخشهایی از مقالهی پیشرو به نحوهی خواندن نمودارها براساس نظریهی داو اختصاص یافته است که به سرمایهگذاران این کلاس از داراییهای دیجیتال کمک شایانی خواهد کرد.

پیشنهاد مطالعه: آموزش تحلیل تکنیکال ارز دیجیتال برای تازهکارها

نظریه داو چیست؟

نظریه داو را میتوان متداولترین و ابتداییترین نوع تحلیل تکنیکال دانست که بر طیف وسیعی از معاملات بازارهای مالی و محصولات بازار آزاد دلالت میکند. نخستین ردپای این نظریهها در مقالههایی که چارلز داو در نشریهی وال استریت در سال 1889 بنیان نهاد بهچشم میخورد.

روزنامهی مالی «Dow Jones & Company» توسط سه روزنامهنگار ماهر یعنی داو، ادوارد جونز (Edward Jones) و چارلز برگسترسر (Charles Bergstresser) در سال 1882 تاسیس شد. هدف اصلی این روزنامه ارائهی تحلیلی غیرتعصبی از بازار سهام بود. بهعلاوه داو و همکارانش قصد ایجاد یک میانگین از سهام منتخب بخش حمل و نقل را داشتند که بعدها بهنام «میانگین حمل و نقل داو جونز – Dow Jones Transportation Average (DJTA)» شهرت یافت.

داو در سال 1896 موفق به توسعهی نخستین میانگین بازارهای صنعتی شد که بهنام «میانگین صنعتی داو جونز – Dow Jones Industrial Index (DJIA)» شناخته میشود. امروزه از DJIA بهعنوان شاخص مهمی در تعیین سلامت بازار بورس آمریکا استفاده میشود. چندی بعد بخش خلاصهی عملکرد سهام روزنامهی Dow Jones & Company یعنی «Customers’ Afternoon Letter» به نشریهی وال استریت تغییر نام داد و از محبوبیت بسیار زیادی در بازار بورس برخوردار شد.

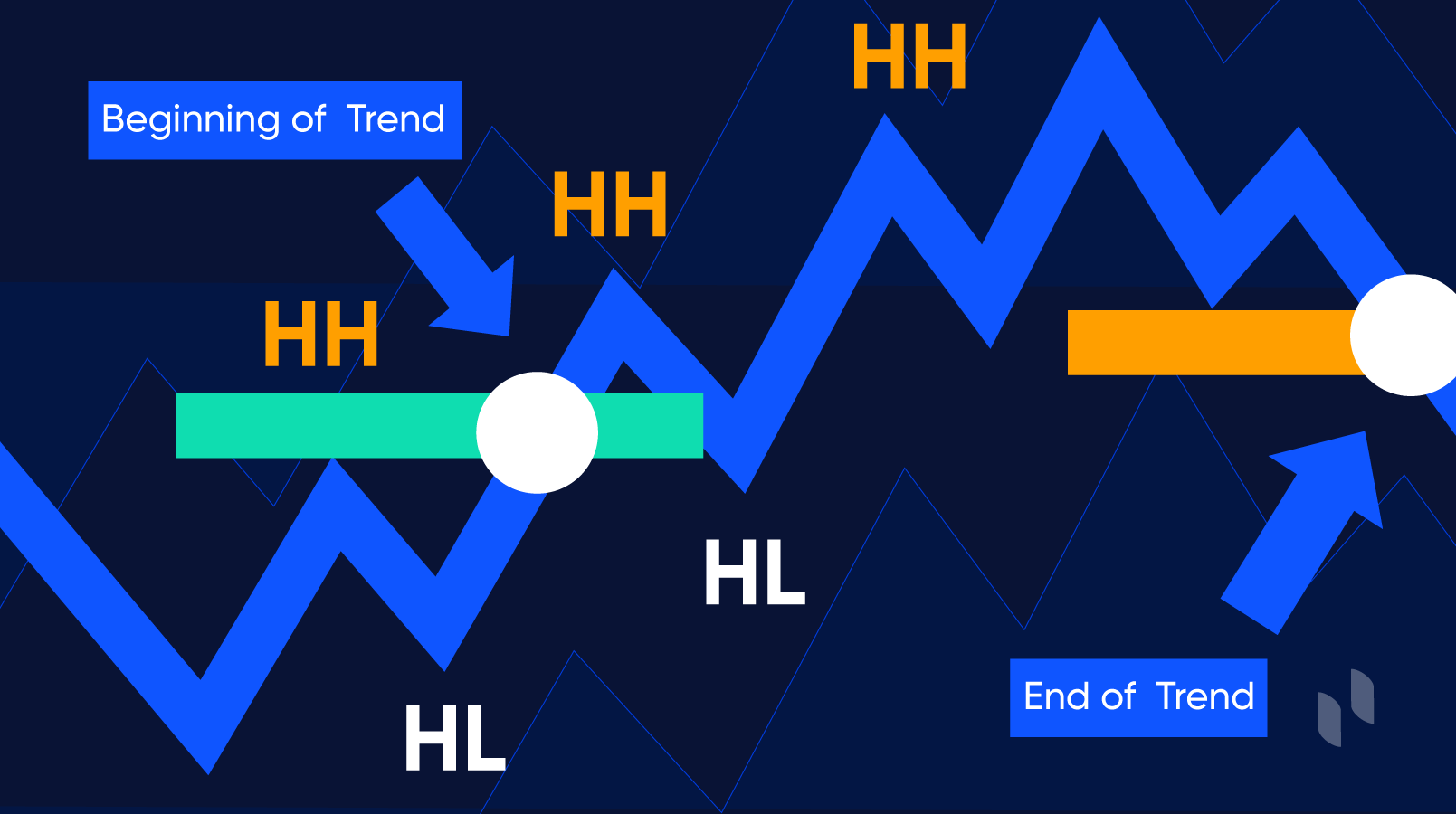

کاربرد اصلی نظریهی داو در پیشبینی مسیر حرکت یک روند براساس رهگیری شاخصهای DJIA و DJTA است. چنانچه هردو شاخص در یک مسیر حرکت کرده و مجموعهای از کفهای بالاتر (higher lows) را که توسط یک توالی از سقفهای بالاتر (higher highs) دنبال شوند شکل دهند، روند فعلی بازار گاوی درنظر گرفته خواهد شد.

در شرایط متضاد یعنی هنگامی که یکی از میانگینها کمتر از کف بازار قبلی ثبت شود و توالی دیگری از میانگینهای نزولی درپی آن رخ دهند، نظریهی داو روند فعلی بازار را خرسی اعلام خواهد کرد.

لازم است بدانیم آنچه ما بهعنوان نظریهی داو میشناسیم توسط شمار کثیری از افراد در بازهی زمانی بلند 100 سالهای توسعه و اصلاح شده است. این نظریه در بازارهای مالی مدرن برای انواع رمز ارزها و مشتقات کاربرد فراوانی دارد.

پیشنهاد مطالعه: بازار مشتقات رمزنگاری چیست؟ (Derivatives)

نحوهی عملکرد نظریه داو و شش اصل بنیادین آن

نظریه داو برای کمک به سرمایهگذاران در تجسم صحیح بازار، از مجموعه قوانینی تبعیت میکند. این شش اصل بنیادین در نظریهی داو در تصمیمگیری دقیق سرمایهگذاران در هر دو بازار گاوی و خرسی نقش موثری ایفا خواهد کرد.

روندهای بازار همواره از مسیرهای سهگانهای پیروی میکنند

روندهای بازار در نظریه داو براساس مدتزمان خود به سه نوع اصلی تقسیم میشوند: روندهای بازار اول، روندهای بازار دوم و روندهای جزئی یا نوسانهای کوتاهمدت.

- روندهای بازار اول

به روندهای اصلی بازار که معمولا بین یک تا چند سال تداوم دارند روند بازار اول گفته میشود. این روندها ممکن است صعودی یا نزولی باشند و نمایانگر دیدگاه وسیعتر و چندسالهای از بازار هستند. باوجود آنکه روندهای اصلی میتوانند نظر سرمایهگذاران بلندمدت را بهخود جلب کنند، تریدرهایی که بهطور مستمر و فعال در بازار حضور دارند سعی میکنند تا از تمام روندهای موجود بهره ببرند.

- روندهای بازار دوم

روندهای بازار دوم را میتوان اصلاحات وارده بر روند اولیه دانست. این نوع روندها به تحرکات قیمتی وسیعتر بازار، مانند اصلاحات کوتاهمدت در بازارهای خرسی، واکنش نشان میدهند. عمر روندهای بازار دوم معمولا بین چندهفته تا چندماه است.

- روندهای جزئی یا نوسانهای کوتاهمدت

به بیان بهتر روندهای جزئی همان نوسانات همهروزهی بازارهای مالی قلمداد میشوند. برخی از تریدرها از این نوع روندها بهعنوان «همهمهی بازار» یاد میکنند.

براساس چهارچوب داو، تنها درصورتیکه تمام شاخصها باهم همسو و منطبق باشند میتوان جهتگیری بازار را تایید نمود. این دستورالعمل همچنین بیان کرده است که حجم بازار با تحرکات قیمتی مطابق بوده بهطوریکه در روندهای صعودی و نزولی با حجمهای بالا و در هنگام اصلاحات و روندهای بازگشتی، با حجم کمتری مواجه هستیم.

هنگامی که بازار با تثبیت روبهرو است تحرکات جانبی جایگزینی برای روندهای ثانویه خواهند بود، زیرا بازارها در این مواقع توانایی حفظ این شرایط را برای مدتزمان بالایی دارند. قیمت نهایی در هر بازهی زمانی حیاتیترین سطح قیمتی تلقی شده و ارزیابی نهایی روزانهی بازار از یک دارایی را نشان میدهد.

در تصویر فوق نمودار روزانهی جفت معاملاتی بیتکوین-تتر را مشاهده میکنید که یک روند گاوی را نشان میدهد. در این روند گاوی چندین روند اصلاحی خرسی نیز بهصورت روندهای ثانویه قابل مشاهده است.

روندهای اولیه از سه فاز تشکیل شدهاند

طبق نظریه داو چرخهی روندهای بازار دارای سه فاز انباشت، قیمتافزایی (markup) و توزیع هستند. فاز انباشت بلافاصله پس از تنزل قیمتی بازار رخ میدهد. تنزل قیمتی به زمانی گویند که قیمت سهام کمتر از ارزش واقعی خود بوده و فرصت مناسبی برای جذب سرمایهگذاران سازمانی و سودآوری بلندمدت است. هنگامی که جریان پول منظمی ازسوی سازمانها به بازار وارد شود، فروشندگان بهراحتی به معامله پرداخته و از کاهش بیشتر قیمتها جلوگیری میکنند.

مرحلهی انباشت ممکن است ماهها تداوم داشته و عموما کف بازار را نشان میدهد. این فاز قادر به ایجاد سطوح حمایتی بسیار پایداری است. پس از جذب کامل سهام توسط مشتریان، فاز قیمتافزایی آغاز شده و هیجانات و احساسات موجود به بالا بردن سطوح قیمتی تمایل نشان میدهند. شاخصهای قیمتی درطول این فاز بهسرعت و با شدت زیادی افزایش خواهند یافت.

سرعت بالای فاز قیمتافزایی امکان کسب سود را به بخش عمومی و کاربران عادی نداده و فرصت سرمایهگذاران جدید و تحلیلگران را برای درآمدزایی و پیشبینی قیمتیهای آتی ازبین میبرد. پس از آنکه قیمتها به یک سقف بالاتر دست یابند محیط کسبوکار مطلوبتری پدید میآید که بر اشتیاق سرمایهگذاری عمومی افزوده و زمینهساز شروع فاز توزیع میشود.

افزایش تقاضای بازار به سرمایهگذاران اولیه در فروش سهام خود در فاز توزیع کمک خواهد کرد. رفتار قیمتی فاز توزیع به فاز انباشت شباهت بسیاری دارد، تنها با این تفاوت که روند قیمتی از سطح پایینتری برخوردار است. همزمان با افزایش قیمت، آن دسته از سرمایهگذارانی که سهام خود را با قیمتی اندک خریدهاند شروع به عرضه و فروش داراییهایشان کرده و با این کار سطوح مقاومتی شدیدی را ایجاد میکنند که چند چرخه تداوم دارند.

پیشنهاد مطالعه: آشنایی با انواع نمودارهای قیمت بیتکوین در تحلیل تکنیکال

فروش کلی بازار را میتوان پایان فاز توزیع قلمداد کرد که درپی آن بازار مجددا به فاز انباشت و شروع چرخهی جدیدی باز خواهد گشت. با بررسی نمودار بازارهای مالی میتوان حضور پیاپی این الگوها را در آن مشاهده نمود، اما همواره درنظر داشته باشید که هیچ دو چرخهی بازاری عینا باهم یکسان نیستند. درحالیکه برخی از بازارها از دورهی انباشت طولانیتری برخوردارند، گروهی نیز از فازهای طولانیتر قیمتافزایی و توزیع استفاده میکنند.

توجه به این فازها و ارتباط آنها با وقایع جدید اهمیت بسیار زیادی درهنگام ارزیابی بازارهای مالی دارد. بسیاری از افراد معتقدند که میانگین صنعتی داو جونز ارتباط مستقیمی با شرایط بازارهای بزرگتر دارد و در اغلب مواقع عملکرد خوب آن حاکی از سلامت اقتصادی است.

واکنش سریع قیمت داراییها به اخبار

طبق فرضیهی بازار کارآ (Efficient-Market Hypothesis – EMH)، قیمت لحظهای هر دارایی انعکاسی از تمام اخبار موجود است. به بیان دیگر حتی درصورتیکه فردی نخواهد به تحلیل دادههای بازار بپردازد، تنها میتواند بر این امر استنباط کند که هر دارایی از هیجانات حاصله از آخرین خبرها پیروی میکند. درنتیجه سرمایهگذاران باید موفقیت یا شکست آتی یک دارایی را براساس اخبار واکنشی و کنشگرایانه مدنظر قرار دهند. علیرغم مطلب فوق، این نکته را فراموش نکنید که هیچ ضمانتی درخصوص پیروی بازار از احساسات ایجادشده توسط اخبار وجود ندارد.

اما در بازارهای کارآ قیمت یک رمز ارز بلافاصله پس از انتشار یک خبر جنجالی دچار تغییر شده و منعکسکنندهی تاثیر آن خبر بر هیجان و عواطف بازار است.

شاخصهای بازار همواره روندها را تایید میکنند

یکی از اصول بنیادی نظریه داو این است که میانگین حمل و نقل داو همواره باید همسو با جهتگیری بازار باشد. این اصل بر این نکته استوار است که شاخصهای تولید و فروش محصولات باهم همبستگی دارند. برای نمونه از حمل و نقل برای انتقال کالاها از انبار به بازار استفاده میشود؛ درنتیجه اگر سهام حمل و نقل افت کند درپی آن سهام بخش صنعت و تولید نیز تضعیف خواهد شد.

در شرایط ایدهآل هماهنگی بین میانگینهای صنعت و حمل و نقل باید بازگوکنندهی سطح پایداری عواطف بازار باشند. اگر یکی از شاخصها از دیگری فاصله گرفته و سطحی بالاتر داشته باشد بازار دچار واگرایی شده که نشانهی احتمالی معکوس شدن روند فعلی خواهد بود.

کسبوکارها فعلا درمقایسه با انواع پیشین خود چندان به استفاده از راهآهن برای انتقال محصولات خود نیازمند نیستند، زیرا مسیرهای تردد دیگری ازقبیل هوایی و دریایی بخش اعظم حمل و نقل را برعهده دارند. حتی شرکتهای بزرگ فناوری ازجمله اپل، مایکروسافت و گوگل نیز به این بخش از صنعت بهندرت نیاز پیدا میکنند. درچنین شرایطی سرمایهگذاران از شاخصهای دیگری مانند S&P 500، FTSE 100 و NASDAQ 100 برای تشخیص جهتگیری بازار بهره خواهند برد.

در تصویر فوق میتوان وابستگى دو شاخص DJIA و S&P 500 را مشاهده کنید؛ حرکت همزمان و متقارن آنها حاکی از همبستگی مثبتشان است.

حجم بازار همواره با روندها درانطباق است

حجم معاملات روندهای اولیه باید در ابتدا بالا بوده و با حرکت قیمت درجهت مخالف کاهش یابند. حجمهای بالای بازار بیانگر حضور کثیری از افراد در روند فعلی و تداوم پایداری آن است؛ اما حجم پایین بازار در یک روند اولیه نشانهی مشارکت ضعیف کاربران و شانس پایین هرگونه ترید است.

روندها تا زمانی که رویداد خاصی رخ ندهد، تداوم خواهند داشت

براساس نظریه داو یک روند اولیه و اصلی تا زمانی که رخدادی بزرگ موجب تغییر عواطف و جهتگیری بازار نشود، به حرکت خود ادامه خواهد داد. اما هنگامی که با جریانهای بازگشتی موقت روبهرو هستیم بهتر است تا در استفاده از این اصل بااحتیاط عمل کنیم.

در تصویر فوق میتوان دید که قیمت جفت معاملاتی بیتکوین-تتر علیرغم افت 30 تا 50 درصدی، همچنان از یک روند صعودی برخوردار است. این نمودار مفهوم ایجاد یک موقعیت در آغاز روند و چشمپوشی از فرصتهای فروش موجود را به تصویر کشیده است.

پیشنهاد مطالعه: آموزش روانشناسی چرخه بازار (Market Cycle): پیشبینی سود و زیان معاملات

استفاده از نظریه داو در بازارهای اولیه و ثانویهی رمزنگاری

ازآنجاکه نظریه داو طبق یک چهارچوب 100 ساله تدوین شده است، تاثیر آن بر بازارهای مالی مدرن مخصوصا رمز ارزها توسط بسیاری از سرمایهگذاران به چالش کشیده میشود.

بازارهای مالی امروزه با الگوریتمهای معاملاتی فرکانس بالا فعالیت میکنند، اما در پس این ساختار، ذهن انسان از منطق قدرتمندی پیروی میکند؛ درنتیجه سرمایهگذاران قادرند از نظریهی داو بهشکلی متفاوت در بازارهای رمز ارز استفاده کنند.

درحالحاضر شاخص DJTA دیگر کاربردی نبوده و سهامهای فناوری آن را با شاخص NASDAQ 100 جایگزین نمودهاند. از اینرو امکان استفادهی همبستهی DJTA و DJIA وجود ندارد اما نحوهی خواندن ترندهای بزرگ بازار کماکان مانند گذشته است.

اکنون سعی میکنیم این نظریه را در بازار رمز ارز اعمال کرده تا ازطریق آن یک جهتگیری سودآور را شناسایی کنیم. درمرحلهی نخست سرمایهگذاران باید روند اولیهی بازار را تشخیص دهند. شناسایی این روند در بازارهای رمزنگاری ساده است، زیرا این بازارها درمقایسه با انواع سنتی خود، مانند فارکس، بسیار جوان بوده و اغلب این نوع داراییها با یک روند گاوی چرخهی خود را آغاز میکنند.

در نمودار جفت معاملاتی بیتکوین-تتر که در زیر مشاهده میکنید، روند اصلی همچنان گاوی است که از ابتدا سقفهای صعودی کوچکی را شامل میشود.

همینطور در تصویر بالا که همان جفت معاملاتی را در بازهای روزانه نشان میدهد، یک روند اصلی گاوی و روند ثانویهی خرسی قابل تشخیص است.

براساس تئوری داو بهتر است که معاملات خود را همواره همراستا با جهت روند اصلی قرار دهیم. در مثال فوق، سرمایهگذاران باید صبر کنند تا روند ثانویه به اتمام برسد. این روند خرسی ثانویه هنگامی که قیمت دارایی دیجیتال بیتکوین بالاتر از آخرین سقف صعودی خود قرار گیرد، خاتمه خواهد یافت. این نقطه در تصویر مشخص شده است.

در تصویر فوق میتوان نحوهی افت قیمت در موج دوم را دید که بلافاصله پس از شکستن آخرین سقف نوسانی صعودی با اصلاح روبهرو میشود. درنتیجه قیمت این دارایی با یک روند شتابدار گاوی اوج میگیرد.

استفاده از تئوری داو در فاز انباشت و توزیع بازارهای رمزنگاری

سرمایهگذاران علاوهبر اینکه لازم است روندهای اولیه و ثانویه را مدنظر قرار دهند بهتر است تا به فازهای انباشت و توزیع درکنار دادههای حاصله از حجم بازار نیز توجه کنند. از این طریق بهتر میتوانند نقاط ورود و انجام سفارشهای خود را مشخص نمایند.

همانطور که در نمودار روزانهی جفت معاملاتی بیتکوین-تتر قابل مشاهده است، نقطه خرید مناسب ازطریق فاکتورهای زیر تایید میشود:

- روند اولیه گاوی است.

- بازار فاز توزیع را تکمیل کرده و فاز انباشت را آغاز نموده است.

- فاز ثانویه در فاز انباشت خرسی است که توسط یک نوسان صعودی جدید معکوس شده است.

- حجم بازار از روند اولیه پشتیبانی میکند.

پیشنهاد مطالعه: الگوی وایکوف (Wyckoff) چیست؟ آموزش تحلیل وایکوف بیت کوین

مقایسهی نظریه داو با شاخص S&P 500

باتوجه به تعداد و وسعت فعالیت شرکتهای موجود در آمریکا، برخی از تحلیلگران مولفههای میانگین صنعتی داو جونز (DJIA) را ناکافی دانسته و معتقدند که شاخص S&P 500 و نقاط دادهی وسیع آن قادر به ارائهی درک بهتری از شرایط اقتصادی است. حال آنکه با بررسیهای عمیقتر مشخص شد که شاخص DJIA در دوران رکود ارزش سهام و روندهای صعودی خفیف یا راکد قیمتی بهترتیب از مولفههای بیشتر و کمتری برخوردار است.

اما تعدادی از منتقدان بر این باورند که قیمت سهام، یک شاخص ناقص برای نمایش ارزشمندی یک شرکت است و عملکرد ارزش بازار را مطلوبتر میدانند. ازجاییکه شاخص داو جونز تحرکات قیمتی را براساس قیمت سهام میسنجد؛ درنتیجه جهتگیری قیمتی یک سهام باارزش از یک شرکت کوچک با حجم بازار پایین تاثیر شدیدتری بر شاخص خواهد داشت و چشمانداز غیردقیقی از سلامت اقتصادی ارائه خواهد داد.

نقاط ضعف نظریه داو چیست و چطور بر آنها غلبه کنیم؟

نظریه داو برای آنکه بتواند مسیر صحیح قیمت یک دارایی را پیشبینی کند، به حداقل دوسال دادههای مالی نیاز دارد. یافتن دوسال دادهی معتبر از عملکرد داراییهای موجود در بازارهای رمزنگاری، معمولا امری دشوار است و حتی اگر بتوانیم به آنها دست پیدا کنیم، به دلیل نوسانهای بسیار بالای این بازار همواره باید پایایی این دادهها را به چالش کشید.

یکی دیگر از مواردی که بهتر است درخاطر داشته باشید آن است که تعیین پایایی روند فعلی بازار امر دشواری است. طبق نظریهی داو حتی هنگامی که قیمت بهسمت کفهای پایینی نوسان داشته باشد، یک روند صعودی همچنان معتبر خواهد بود. این موضوع درخصوص روندهای نزولی نیز صدق کرده و تمایل قیمت بهسوی سقفهای بالاتر آن را ابطال نخواهد کرد. درنتیجه اگر یک تریدر قصد آن را داشته باشد که تنها کفهای بالا و پایین قیمتی را مدنظر قرار دهد، این نظریه گزینهی بسیار مناسبی برای بازههای بلندمدت بازار خواهد بود. همواره به این امر توجه کنید که نظریهی داو در فواصل بلندمدت توضیح واضحی از وقایع روندهای اولیه و ثانویه ارائه نخواهد کرد.

سرمایهگذاران اغلب توجه وافری به سطوح مقاومت و حمایت دارند؛ زیرا گاوها معمولا در سطح حمایت اقدام به خرید کرده و خرسها نیز در خطوط مقاومت دست به فروش داراییهای خود میزنند. ازسوی دیگر با شکستن خطوط حمایت و مقاومت، جایگاه آنها واژگون شده و مقاومت به حمایت و حمایت به مقاومت بدل میشود. هنگامی که یک نوسان کوتاهمدت در نظریهی داو شکسته شود خطوط مقاومت و حمایت تغییر جایگاه میدهند، اما بهیاد داشته باشید که این بخشی از ماهیت معامله محسوب میشود.

باتوجه به موارد فوق، برای افزایش دقت معاملات و شانس سود بیشتر بهتر است که تریدرها و سرمایهگذاران از ابزارها و عناصر دیگری در بررسیهای خود بهره ببرند. اگر نظریهی داو در بازارهای رمز ارز بههمراه ابزارهای دیگری ازقبیل میانگین متحرک، MACD، اسیلاتور استوکاستیک (stochastic) و حتی اندیکاتور VWAP استفاده شود، نتایج بسیار دقیقی بهدست خواهد آمد. اگر اندیکاتورهای متفاوت یک جهت را نشان دهند، میتوان گفت که قیمت به همان سمت تمایل خواهد داشت.

پیشنهاد مطالعه: آموزش فیبوناچی در تحلیل تکنیکال رمز ارزها: اصلاح فیبوناچی چیست؟

جمعبندی

هدف این مقاله درک شفافی از نظریه داو و نحوهی کاربرد آن در بازارهای رمزنگاری بوده است. نکتهای که همواره باید هنگام استفاده از این نظریه در معاملات روزانه یا نوسانگیری مدنظر داشت، ترکیب و همبستگی آن با سایر شاخصهای موجود است. بازار بسیار نوظهور رمز ارزها از مکانیسم عرضه و تقاضای فناوری بلاکچین پیروی میکند. این کلاس نوین از داراییها به سرمایهداران امکان انتقال دارایی خویش را بینیاز از افراد واسطه خواهد داد. نوین بودن مفهوم رمزنگاری گاهی بهرهمندی آن از شاخصهای چندگانهی مالی را با چالشهایی روبهرو خواهد ساخت، اما سرمایهگذاران بهراحتی قادرند تا رفتار قیمتی چندین دارایی مشابه مانند بیتکوین و اتریوم را باهم ترکیب کرده تا هیجانات حاکم بر بازار را شناسایی کنند.

حتی اگر تریدرهای بازار رمز ارز به دانش فنی قابل قبولی از نظریه داو دست یابند، موفقیت در معاملات نیازمند یک برنامهریزی دقیق و مدون است. بازارهای مدرن کریپتو مملو از نوسان بوده و در تلاش برای کسب مجوزهای لازم از سوی سازمانهای مختلف تنظیمکننده است. از اینرو، به سرمایهگذارانی که از برنامهی مدیریت مالی بسیار منظمی برخوردارند نیز توصیه میشود که هنگام تزریق بخش بزرگی از دارایی خود به این حوزه هوشیارانه عمل کنند.